イントロダクション

貸借対照表(たいしゃくたいしょうひょう)という言葉を聞いたことがあるでしょうか?財務管理や経営に関心がある方なら、耳にしたことがあるかもしれません。しかし、実際にその内容を理解している人は多くありません。それは、貸借対照表が専門的な用語であり、会計や経済の知識が必要とされるからです。

ですが、貸借対照表は決して難しいものではありません。むしろ、基本的な財務知識として誰もが知っておくべき重要なツールです。この知識があることで、自分の経済状況を正確に把握し、より良い判断を下す手助けになります。また、企業経営や投資においても、貸借対照表は欠かせない指標となります。

本記事では、貸借対照表が何であるか、どのように構成されているのか、そしてそれをどのように活用できるかについて、初心者の方にもわかりやすく解説していきます。

貸借対照表とは?

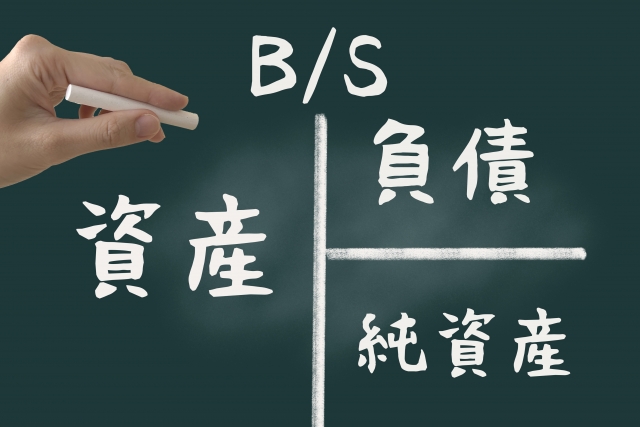

貸借対照表とは、企業や個人の財務状況を一目で把握できるようにするための表です。「バランスシート(B/S)」とも呼ばれています。具体的には、ある時点における「資産」「負債」「純資産」の3つの要素を整理し、そのバランスを示すものです。

- 資産:現金や預金、土地や建物、機械設備、在庫など、企業や個人が所有しているすべての経済的価値のあるもの。

- 負債:借入金や未払金、買掛金など、企業や個人が他人に返済しなければならない義務や責任。

- 純資産:資産から負債を差し引いた残りの部分。これが所有者の持分(株主資本)となります。

この3つの要素をまとめることで、企業や個人が現在どのような財務状況にあるかを客観的に理解することができます。特にビジネスにおいては、投資家や金融機関がその企業の健全性を評価するために貸借対照表を重要視します。

貸借対照表の構成要素

貸借対照表は大きく「資産の部」と「負債・純資産の部」に分けられます。それぞれの部にどのような項目が含まれるかを見てみましょう。

資産の部

- 流動資産:1年以内に現金化できる資産や、短期的に利用される資産が含まれます。例えば、現金、預金、売掛金、棚卸資産(在庫)などが該当します。企業の日々の運営に必要な資産といえます。

- 固定資産:1年以上にわたって保有され、長期的に利用される資産です。例えば、土地、建物、機械設備、特許権などが含まれます。企業の成長を支える基盤的な資産です。

負債の部

- 流動負債:1年以内に支払う必要がある負債です。例えば、買掛金、未払金、短期借入金などがあります。短期的な支払い義務を示しています。

- 固定負債:1年以上にわたって返済が必要な負債です。例えば、長期借入金、社債などが該当します。企業の長期的な資金調達手段といえます。

純資産の部

純資産は、企業や個人の持ち分を示します。資産から負債を差し引いた残りが純資産であり、企業の財務的な安定性を示す重要な指標となります。具体的には、以下のような項目が含まれます。

- 資本金:企業設立時に出資された元手。

- 利益剰余金:企業がこれまでに稼いだ利益のうち、配当や再投資に使われずに蓄積された部分。

貸借対照表の作成方法

貸借対照表の作成には、いくつかのステップがあります。個人で家計管理に応用する場合でも、これらのステップは基本的に同じです。

ステップ1:資産のリストアップ

まずは、現金、預金、保有している不動産や株式、車などの資産をすべてリストアップします。それぞれの資産の時価を見積もり、合計額を計算します。

ステップ2:負債のリストアップ

次に、借入金、クレジットカードの残高、ローンなどの負債をリストアップします。これもそれぞれの負債額を合計し、総負債額を計算します。

ステップ3:純資産の計算

資産の合計額から負債の合計額を差し引くことで、純資産が求められます。これが、個人や企業の「正味の財産」です。

ステップ4:貸借対照表の作成

資産の部と負債・純資産の部を表形式でまとめ、貸借対照表を完成させます。両者の合計額が一致することで、貸借対照表はバランスが取れている状態になります。

貸借対照表の分析方法

貸借対照表を見ただけでは、企業や個人の財務状況を完全に理解することは難しいです。そこで、貸借対照表を分析するためのいくつかの指標を使うことで、より詳細な理解が得られます。

1. 自己資本比率

自己資本比率は、総資産に対する純資産の割合を示します。この比率が高いほど、企業が自己資本によって安定していると評価されます。

計算式: 自己資本比率 = (純資産 / 総資産) × 100

2. 流動比率

流動比率は、流動資産が流動負債をどの程度カバーできるかを示す指標です。一般的には、この比率が100%以上であることが望ましいとされています。

計算式: 流動比率 = (流動資産 / 流動負債) × 100

3. 固定比率

固定比率は、固定資産がどの程度純資産によって賄われているかを示す指標です。自己資本をどれだけ長期的な投資に使っているかを示します。

計算式: 固定比率 = (固定資産 / 純資産) × 100

貸借対照表が日常生活にどう役立つか

貸借対照表は企業だけでなく、個人の生活にも役立つツールです。特に、家計管理や将来の資産形成においてその活用が有効です。

家計管理における貸借対照表の利用

家計を経営の一つと考え、貸借対照表を作成することで、自分の経済状況を正確に把握することができます。これにより、無駄な支出を削減し、貯蓄や投資に回すべき金額を見直すことができます。

例えば、住宅ローンや自動車ローンが多すぎる場合、それが家計にどのような影響を与えているのかを明確にすることができます。また、資産の増減を定期的にチェックすることで、将来の財務計画を立てやすくなります。

将来の資産形成に向けた戦略立案

貸借対照表を活用することで、資産形成に向けた戦略を立てやすくなります。例えば、余剰資金をどのように運用するか、借金をどのタイミングで返済するかなど、具体的な行動計画を立てることができます。これにより、将来の目標達成に向けた道筋が明確になります。

まとめ

貸借対照表は、財務状況を把握するための基本的かつ重要なツールです。この記事を通じて、貸借対照表の基本的な構成や、その作成方法、さらにその活用法について理解を深めていただけたのではないでしょうか。

今後、家計管理や資産形成を考える際には、ぜひ貸借対照表を活用してみてください。これにより、あなたの経済的な健全性を維持し、将来の財務計画を立てるための強力な基盤を築くことができるでしょう。

よくある質問(FAQ)

Q1: 貸借対照表を個人で作成するのは難しいですか?

A1: 個人で貸借対照表を作成するのは、それほど難しいことではありません。基本的な財務知識があれば、簡単に作成できます。この記事の手順に従って、自分の資産と負債をリストアップしてみましょう。

Q2: 貸借対照表はどのくらいの頻度で作成すべきですか?

A2: 企業の場合、四半期ごとに貸借対照表を作成するのが一般的です。個人の場合は、年に一度、もしくは大きなライフイベントがある際に作成すると良いでしょう。

Q3: 貸借対照表を使って家計の見直しをしたいのですが、どこから始めれば良いですか?

A3: まずは、現時点での資産と負債を整理し、貸借対照表を作成してみてください。その後、無駄な支出や余剰資金を見直し、どのように資産を増やしていくかの計画を立てることをお勧めします。